Самое актуальное и обсуждаемое

Популярное

Полезные советы

Важно знать!

5 плюсов системы климат контроля в автомобиле

Четырехзонный климат-контроль

Принцип работы четырехзонного климат контроля идентичен первым трем модификациям. Только управление распределено по четырем сторонам салона. В этом случае поток идет не только...

Читать далее

2uz-fe

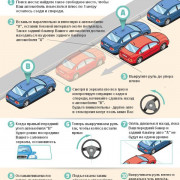

8 советов опытному водителю (то есть вам), как ездить в дождь

6 способов бесплатно получить автомобильные права в россии

12 малоизвестных фактов об автомобилях

100 лучших идей: дом (прицеп) на колесах с фото внутри и снаружи

10 причин, почему автомобиль отказывается заводиться: список

7 способов промывки системы охлаждения двигателя своими руками

20 лучших китайских автомобилей

9 лучших автоэмалей

Рекомендуем

Лучшее

Важно знать!

14 лучших тормозных жидкостей

Сравнение представленных жидкостей

Сравнительные тесты, регулярно проводимые лабораториями по заказу автомобильных журналов, позволяют выяснить соответствие характеристик жидкостей для тормозных систем...

Читать далее

4 этапа замены ремня грм калина 8 клапанов

10 самых дорогих машин мира 2019

15 лучших универсалов

6g может перебить аппетит к 5g

233747 реле поворотов схема подключения

10 лучших брендов аудиосистем для автомобиля

5 принципов буксировки: выбираем правильный трос

12 лучших автомобильных присадок

9 лучших моторных масел для фольксваген поло

Новое

Обсуждаемое

Важно знать!

16 клапанный двигатель ваз 2110

Сравнение стоимости покупки и обслуживания

Наиболее важным фактором при выборе ДВС, обычно становится цена и стоимость обслуживания двигателя

Если ваш автомобиль будет эксплуатироваться вдали от крупных...

Читать далее

12 лучших линеек антикора

4d56 характеристики, ремонт и обслуживание

10 самых роскошных и дорогостоящих моделей mercedes

11 лучших незамерзающих жидкостей

11 невероятно крутых фильмов про гонки

11 лучших моторных масел для daewoo matiz

10 лучших автомобилей для охоты и рыбалки

10 лучших колонок для авто (16 см)

5 причин почему динамики в автомобиле могут начать хрипеть

Популярное

Актуальное

Важно знать!

Описание схемы электрооборудования ваз-2112

Поиск неисправностей

Поиск любой неисправности проводки всегда начинается с контактов.

Чтобы проверить состояние контактов, необходимо тщательно проинспектировать провода, входящие в жгут системы. Делается...

Читать далее

Нужен ли знак начинающий водитель если не владелец

Воздушный фильтр для лада калина

Какое масло заливается в коробку передач рено логан?

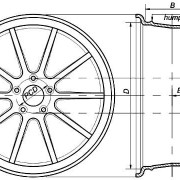

Как расшифровать маркировку шины? — энциклопедия японских машин

Установка ксенона

Какой бизнес с автомобилями самый выгодный

Когда регулировать клапана на калине 8 клапанов

Почему вебасто не запускается с первого раза. почему вебасто не включается: возможные причины

Меняем масло в двигателе ваз 2114

Обновления

Без рубрики

EXEED внедорожник: плюсы для города, полный обзор

Без рубрики

EXEED внедорожник: плюсы для города, полный обзор

EXEED: Внедорожный автомобиль для города - обзор и преимущества

Автомобиль EXEED: Внедорожный Дух в...

Без рубрики

Выкуп битых автомобилей: особенности и причины, советы экспертов

Без рубрики

Выкуп битых автомобилей: особенности и причины, советы экспертов

Скупка битых автомобилей представляет собой процесс покупки поврежденных или неисправных автомобилей...

Без рубрики

Chery: надежность, экономичность и комфорт – автомобиль с положительными качествами!

Без рубрики

Chery: надежность, экономичность и комфорт – автомобиль с положительными качествами!

В мире автомобилей существует множество производителей, каждый из которых стремится предложить уникальные...

Без рубрики

GMC Sierra 1500 преимущества

Без рубрики

GMC Sierra 1500 преимущества

GMC Sierra 1500 - это популярный пикап-трак, который предлагает широкий выбор возможностей и...

Без рубрики

Самый надежный дизельный двигатель

Без рубрики

Самый надежный дизельный двигатель

Важно отметить, что дизельные двигатели также имеют некоторые недостатки, такие как более высокие первоначальные...

Дмрв лада калина

Дмрв лада калина

Причины поломки

Здесь перечислим основные причины, по которым ДМРВ выходит из строя или некорректно...

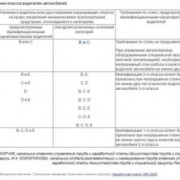

Категории водительских прав с расшифровкой

Категории водительских прав с расшифровкой

Внешний вид водительского удостоверения

Отправимся в небольшой экскурс, прежде чем начнем выяснять,...

Пути устранения проблемы, из-за которой автомагнитола не читает флешку

Пути устранения проблемы, из-за которой автомагнитола не читает флешку

Неправильная запись на флешку

Если магнитола перестала читать флешку с MP3, записанную на компьютере,...

Выдают ли водительские права старого образца

Выдают ли водительские права старого образца

Основные категории прав

Категория A

Позволяет управлять любыми мотоциклами и мотоциклами с коляской,...

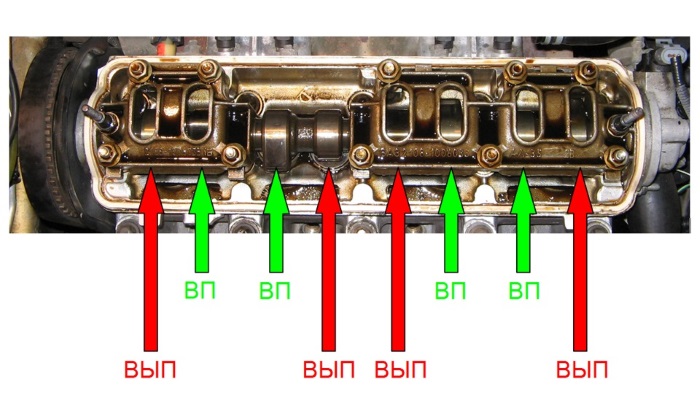

Регулировка клапанов ваз 2110

Регулировка клапанов ваз 2110

Инструкция по регулировке клапанов

Открываем капот. Находим кронштейн с тросом привода дроссельной заслонки....

Схема подключения замка зажигания ваз 2106

Схема подключения замка зажигания ваз 2106

Как Поменять Замок Зажигания На Ваз 2106

Замок зажигания ВАЗ-2106: проверка, снятие и установка

Подготовительные...

Оформление купли-продажи автомобиля с пробегом в 2019-2020 году

Оформление купли-продажи автомобиля с пробегом в 2019-2020 году

Какие действия осуществлять дальше, если купили б/у или новое авто по договору купли-продажи?

После...